18.09.2019

Wirtschaftliche Eintrübung und fallende Zinsen – der Euro dürfte schwach bleiben

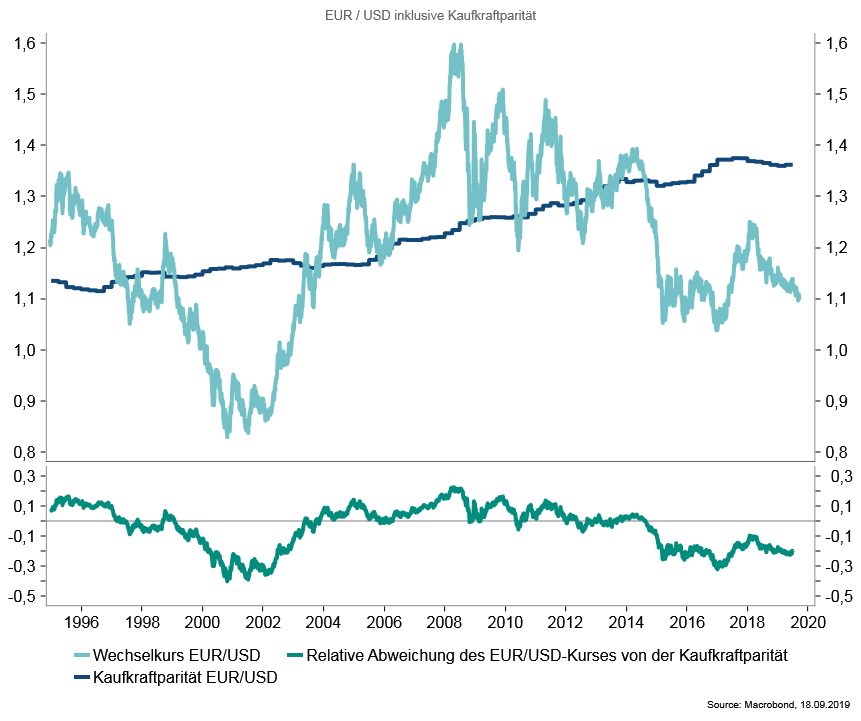

Die sogenannte Kaufkraftparität des Euro im Vergleich zum US-Dollar liegt derzeit bei ca. 1,36 EUR/USD. Bei diesem Wechselkurs wären die Preise für einen definierten Warenkorb auf beiden Seiten des Atlantiks gleich. Die dazugehörige volkswirtschaftliche Theorie besagt, dass sich die nominalen Wechselkurse zweier Währungen langfristig um dieses Niveau herum bewegen bzw. trotz zwischenzeitlicher Schwankungen immer wieder dorthin zurückkehren sollten. Und tatsächlich befindet die Kaufkraftparität bei langfristiger Betrachtung des Wechselkurses in etwa auf dem Mittelwert. Während die Notierungen zwischen 0,83 (Oktober 2010) und 1,60 EUR/USD (Juli 2008) teilweise heftig schwankten, stieg die Kaufkraftparität in diesem Zeitraum von ca. 1,15 EUR/USD auf das heutige Niveau stetig an.

Noch am Jahresanfang sah es so aus, als könnte die Gemeinschaftswährung gegenüber der US-Währung aufholen, vor allem nachdem die US-Notenbank Fed im Zuge eines geldpolitischen Schwenks im Verlauf des ersten Halbjahres Leitzinssenkungen in Aussicht gestellt hatte. Diese hätten die seit Jahren steigende Zinsdifferenz zwischen den beiden Währungsräumen umkehren können und somit den US-Dollar für Anleger weniger attraktiv gemacht. Abflüsse aus dem Dollarraum und damit eine sinkende Nachfrage hätten die US-Währung abwerten lassen.

Diese Hoffnungen wurden in den letzten Wochen jedoch durch drei wesentliche Entwicklungen gedämpft:

- Die Europäische Zentralbank EZB nahm vor dem Hintergrund der zunehmenden wirtschaftlichen Abkühlung im Euroraum sowie des fehlenden Inflationsdrucks ebenfalls einen wieder expansiveren geldpolitischen Kurs auf. Mit der erneuten Absenkung des Einlagenzinses für Banken auf -0,5 Prozent p.a. und der zeitlich unbegrenzten Neuauflage eines Wertpapierkaufprogramms ab November übertraf sie die Erwartungen vieler Beobachter. Zudem kündigte sie an, den expansiven Kurs erst zu revidieren, wenn das Inflationsziel von nahe 2 Prozent nachhaltig erreicht ist. Angesichts der derzeitigen Inflationsrate im Euroraum in Höhe von nur 1 Prozent besteht dafür jedoch auf absehbare Zeit keinerlei Veranlassung.

- Die US-Wirtschaft wächst weiterhin sehr dynamisch. Zwar haben sich einige Stimmungsindikatoren im Unternehmenssektor (v.a. die ISM-Einkaufsmanagerindizes) in den letzten Monaten eingetrübt, allerdings stiegen im August sowohl die Produktion in der Industrie (+0,6 Prozent) und im Verarbeitenden Gewerbe (+0,5 Prozent) als auch die Kapazitätsauslastung deutlich an. Der für die US-Volkswirtschaft wichtige private Konsum befindet sich unterstützt durch den nahezu voll ausgelasteten Arbeitsmarkt weiterhin auf hohem Niveau. Anders als in der Eurozone stieg die Kernrate der Inflation – also ohne die schwankungsanfälligen Komponenten Energie und Nahrungsmittel – zuletzt recht deutlich auf 2,4 Prozent. Für die Notenbank besteht somit derzeit die Gefahr, durch einen zu expansiven Kurs die Inflation noch weiter anzufeuern – auch wenn US-Präsident Trump das ganz anders sieht.

- Die geopolitischen Risikofaktoren haben in den letzten Monaten eher zu- als abgenommen. Im Handelskonflikt zwischen China und den USA gab es bisher noch keine konkreten Ergebnisse. Mit den Europäern wurde das Thema bisher kaum weiter erörtert. Der Brexit droht weiterhin ungeregelt abzulaufen. Hinzu kam kürzlich die Gefahr einer weiteren Eskalation im Nahen Osten. Alle Aspekte tragen dazu bei, die ohnehin schwächelnde globale Konjunktur weiter zu dämpfen. In derlei unsicheren Zeiten sind die sicheren Häfen der Kapitalanlage gefragt, neben Bundesanleihen, dem Schweizer Franken oder Gold gehört dazu auch der US-Dollar.

Sinkende Zinsen in der Eurozone und in vielen anderen Staaten, ein vergleichsweise höheres Zinsniveau in den USA sowie der Wunsch vieler Kapitalanleger nach Absicherung dürften den US-Dollar in den kommenden Monaten weiterhin unterstützen. Der Euro hingegen bleibt vorerst in seinem seit Anfang 2018 bestehenden Abwärtstrend gefangen. Notierungen unterhalb der Marke von 1,10 EUR/USD könnten die Abwärtsspirale noch einmal verstärken.